Человек, впервые столкнувшийся с интернет-трейдингом, встречает такие термины как DD, NDD, ECN, STP и DMA, а также Instant и Market Execution. Данные термины часто встречаются на сайтах брокеров среди торговых условий, однако, далеко не каждый профессиональный трейдер сможет внятно дать определение и определить: чем отличается одно от другого, а в эпоху развития криптобирж с торговлей криптовалютами, так и подавно. Мы же попытаемся пролить свет на эти вопросы.

Человек, впервые столкнувшийся с интернет-трейдингом, встречает такие термины как DD, NDD, ECN, STP и DMA, а также Instant и Market Execution. Данные термины часто встречаются на сайтах брокеров среди торговых условий, однако, далеко не каждый профессиональный трейдер сможет внятно дать определение и определить: чем отличается одно от другого, а в эпоху развития криптобирж с торговлей криптовалютами, так и подавно. Мы же попытаемся пролить свет на эти вопросы.

- Instant Execution

- Market Execution

- DD (Dealing Desk)

- NDD (No Dealing Desk)

- STP (Straight Through Processing)

- ECN (Electronic Communications Network)

- ECN+STP

- DMA (Direct market access)

- Сравнительная таблица MM, STP, DMA, ECN

Итак, для начала разберемся, что такое Instant Execution и Market Execution.

Instant Execution

InstantExecution — тип исполнения торговых заявок брокером, который предполагает открытие ордера по конкретно заданной цене актива. Дословно «Instant Execution» переводится как «мгновенное исполнение», как они и позиционируются в торговых условиях дилинговых центров. Однако следует понимать, что «мгновенное» исполнение не связано со временем, а именно с точностью цены. Что касается времени, то ордер с Instant Execution может исполняться дольше, чем с Market Execution.

Для лучшего понимания разберем пример работы Instant Execution.

Предположим, что трейдер принял решение войти в рынок на покупку (ордер Buy) по цене 1.4000. При нажатии соответствующей кнопки в торговом терминале, на сервер брокера поступает запрос, который становится в очередь на исполнение. Если большое количество трейдеров одновременно открывает позицию, то из-за очереди на исполнение ордера может последовать задержка. В случае если за время ожидания цена актива осталась прежней (1.4000), то брокер открывает ордер по заявленной цене. Если котировки снизились на 10 пунктов до 1.3990, то брокерская компания приобретает актив по 1.3990, а трейдеру открывает по заявленной цене 1.4000. В таком случае дилинговый центр зарабатывает лишние 10 пунктов. Но если за время обработки цена поднимется до 1.4010, то брокеру будет уже не выгодно открывать позицию трейдеру по 1.4000. В таком случае ДЦ отправляет трейдеру реквот.

Таким образом, реквот (requote) — это повторный запрос (де-факто — отказ) ДЦ трейдеру на открытие позиции по новой цене. Реквоты являются минусом Instant Execution, так как в данном случае, трейдер может не заметить, что его ордер не был исполнен. При автоматической торговле реквоты могут мешать торговому роботу (советнику), что опять-таки сказывается на торговом результате.

С другой стороны, плюсом Instant Execution является точное открытие позиции по заданной цене, что позволяет трейдеру точно рассчитывать точки входа в рынок, а также размер прибыли/убытка. Точное место входа является важным фактором в большинстве торговых стратегий.

Market Execution

Market Execution — тип исполнения торговых заявок брокером, который предполагает открытие ордера по текущей цене актива. Дословно «Market Execution» переводится как «рыночное исполнение», что в полной мере отображает его суть. Заявка трейдера поступает к брокеру, который исполняет её на рынке по той цене, которая будет в тот момент.

Для лучшего понимания рассмотрим тот же пример, но с работой Market Execution.

Допустим трейдер планирует войти в рынок на покупку (ордер Buy) какой нибудь недорогой криптовалюты по цене 1.4000. При нажатии соответствующей кнопки в торговом терминале, на сервер брокера поступает соответствующая заявка, которая становится в очередь на исполнение. За время ожидания котировки могут измениться (пусть в нашем примере цена поднимется до 1.4015). Но в отличие от Instant Execution, брокер с Market Execution откроет сделку по текущей рыночной цене, то есть по 1.4015, что называется проскальзывание.

Проскальзывание может быть как положительным, так и отрицательным.

Положительным проскальзыванием в торговле называют ситуацию, когда сделка открылась по более выгодной цене для трейдера.

Например: при ордере Buy на 1.4000, позиция открылась по 1.3980. Таким образом, позиция «стартовала» на 20 пунктов ниже, чем должна была. Следовательно, при удачном завершении сделки, трейдер получит +20 пунктов прибыли, чем предполагал.

Отрицательным проскальзыванием в торговле называют ситуацию, когда сделка открылась по худшей цене для трейдера.

Например: при ордере Buy на 1.4000, позиция открылась по 1.4015. Таким образом, позиция «стартовала» на 15 пунктов выше, чем должна была. Следовательно, при удачном завершении сделки, трейдер получит -15 пунктов прибыли, чем предполагал.

Достоинством Market Execution является скорость исполнения. Брокер исполняет приказ сразу, не оценивая выгоду для себя, как это происходит с Instant Execution, за счет чего скорость исполнения заявки может возрастать. Market Execution исключая реквоты, что позволяет трейдеру быть уверенным в надежности исполнения сделки.

Теперь перейдем к технологиям обработки заявок клиентов.

DD

DD (DealingDesk) — это технология обработки торговых заявок дилингового центра (брокера), где торговые операции проводятся внутри компании, без выхода на внешний рынок. Иными словами, трейдер торгует с дилинговым центром, что неминуемо вызывает конфликт интересов. DD-брокеры используют тип исполнения ордеров Instant Execution (хотя иногда выдают его за Market Execution), и работают по схеме B-Book, о чем речь пойдет ниже.

Дилинговый центр (ДЦ) располагает собственным капиталом, который постоянно увеличивается за счет торговли клиентов. Когда трейдер заключает успешную сделку, например, на валютном рынке Форекс, то его прибыль будет выплачиваться «из кармана» брокерской компании (ДЦ). Таким образом, даже если дилинговый центр честный, и не является Форекс-кухней, но выплачивать прибыль всем клиентам в случае успеха просто невозможно. Поэтому, большинство брокерских компаний с системой DD — Форекс-кухни, которые идут на различные ухищрения, ради сохранения и преумножения своих средств.

Технология DD (Dealing Desk) идеально подходит для вмешательства в торговлю трейдера со стороны дилингового центра, что обычно и происходит. Дилинговый центр сам может устанавливать спред, кредитное плечо, комиссию, изменять котировки, поступающие в терминал трейдера, искусственно создавать задержки котировок и проскальзывания, отключать возможность совершить новую или закрыть существующую сделку и многое другое.

Таким образом, дилинговый центр DD является маркет-мейкером, «создавая» рынок для трейдера.

Единственными плюсами системы DD (Dealing Desk) для трейдера, является возможность торговать на финансовых рынках с очень маленьким депозитом и, как ни парадоксально, отсутствие реальной ликвидности.

Большинство форекс брокеров предоставляют возможность торговать с начальным депозитом от 100 долларов США, а некоторые и вовсе не выставляют требований для минимального депозита, что позволяет торговать на Форекс с депозитом хоть 10$.

Кроме того, на реальных финансовых рынках минимальный объем сделки составляет тысячи и даже сотни тысяч долларов, так как в первую очередь рынок предполагает реальный обмен активов, с минимальной спекулятивной составляющей.

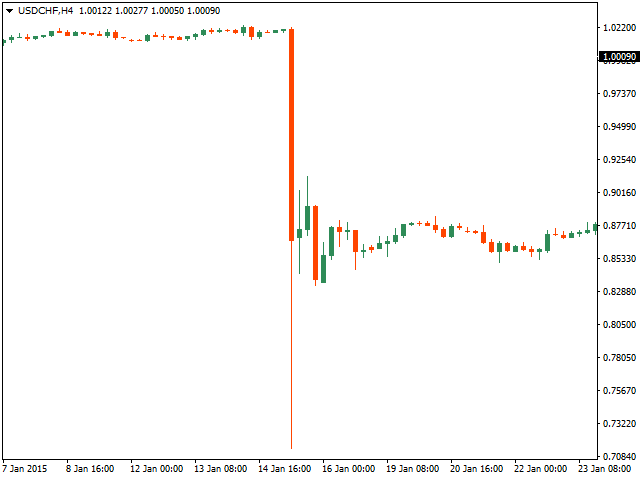

Отсутствие реальной ликвидности позволяет осуществлять торговлю на неликвидных инструментах. Так, например 15 января 2015 года на валютной паре EUR/CHF из-за отсутствия ликвидности всего за 1 час произошел обвал примерно на 3600 пунктов.

В тот день из-за колоссального проскальзывания потери понесли не только трейдеры, но и брокеры, предоставлявшие кредитное плечо трейдерам. В случае DD-брокера проскальзывание было бы значительно меньше, так как ДЦ сам не заинтересован в собственных потерях.

Дилинговые центры DD предоставляют для своих клиентов возможность входить в рынок минимальными объемами от 0,01 лота, а также предоставляют большое кредитное плечо. Таким образом, трейдер в дилинговом центре может войти в рынок, задействовав со своего торгового депозита даже 10 центов.

Кроме того, торговать с брокером DD можно на широкий выбор торговых инструментов, что позволит трейдеру углубиться в специфику разных активов. Такое разнообразие инструментов обусловлено тем, что при системе DD, в отличие от NDD, дилинговому центру нет необходимости в поиске второго участника сделки. Дилинговому центру всё равно, чем торговать против трейдера.

Однако существуют и относительно честные дилинговые центры (гибридные), которые работают как через A-book, так и через B-book, по следующей схеме.

В данном случае брокер, получая заявку от трейдера перекрывает её противоположной заявкой другого трейдера внутри компании. Например: Трейдер-1 выставил заявку на покупку (Buy) объемом 1 лот по валютной паре EUR/USD, а Трейдер-2 посчитал, что евро будет падать, и выставил ордер на продажу (Sell) в объеме 1 лот по валютной паре EUR/USD. Таким образом, DD-брокер просто автоматический сводит данные позиции, и в результате один трейдер проиграет, а другой заработает.

Если одной из позиций будет больше, (например: на Buy — 1 лот, а на Sell – 2 лота), то часть позиции перекрывается встречной позицией внутри компании, а оставшаяся часть формируется в единую позицию, и выводится к исполнению на внешний рынок (самостоятельно либо через более крупного брокера).

Из этого следует, что нельзя однозначно обобщать всех DD-брокеров под клеймом «Форекс-лохотрон». Брокеры DD идеально могут подойти для новичков и трейдеров с небольшим стартовым капиталом. Как правильно выбрать форекс брокера вы можете прочесть в отдельной статье.

NDD

NDD (No Dealing Desk) — технология обработки торговых заявок брокерской компанией, без вмешательства со стороны компании. Иными словами, торговые ордера трейдера автоматически выводятся напрямик на рынок, где второй стороной сделки являются другие участники рынка, а не сам ДЦ, как это делают DD-брокеры. Брокеры, использующие схему работы A-Book, работают по системе No Dealing Desk. Система NDD функционирует с типом рыночным исполнения ордеров (Market Execution).

NDD-брокеры физически не имеют отношения к средствам трейдера, а весь их заработок сводится лишь к спреду и комиссиям, которые они взимают за посреднические услуги и устанавливают самостоятельно. В отличие от DD-брокера, при использовании технологии NDD, между брокером и трейдером не возникает конфликта интересов, так как брокер заинтересован в том, чтобы трейдер больше зарабатывал, следовательно, и отчислял больше комиссии и спреда (некоторые брокеры немного увеличивают спред – так называемый mark up).

На реальном финансовом рынке всех участников можно условно разделить на PriceGiver (создателя предложения на рынке) и PriceTaker (сторону принимающую (реализовывающую) заявку PriceGiver’а). Иными словами, PriceGiver выставляет на межбанковском рынке поставщиков ликвидности заявку, в которой указывается цена и объем позиции (допустим, 10 лотов EUR/USD по цене 1.4000), и которая размещается в так называемом «Стакане цен» (Level2, глубина рынка, MarketDepth, книга заявок). В свою очередь, PriceTaker принимает эти заявки, вступая в сделку с PriceGiver.

Глубина рынка Level2 является неотъемлемым атрибутом NDD, позволяющая делать процесс торговли прозрачным для всех участников рынка. В «Стакане цен» выставляются все заявки (заявка в данном случае называется «банд»), лучшие из которых формируют цену Bid и Ask. Также в Level2 отображается ликвидность актива (его способность к быстрому обмену). Чем больше спрос и предложение в «Стакане цен», тем выше ликвидность актива. Самыми ликвидными активами на валютном рынке являются базовые валютные пары (EUR/USD, GBP/USD, USD/CHF, USD/JPY), так как данные валюты имеют высокое значение для мировой экономики, и пользуются высоким спросом на рынке, а самыми активными криптовалютами являются Биткоин (Bitcoin), Эфириум (Ethereum), Тезер (Tether) на протяжении уже многих лет.

Технология No Dealing Desk в свою очередь может быть нескольких видов.

STP

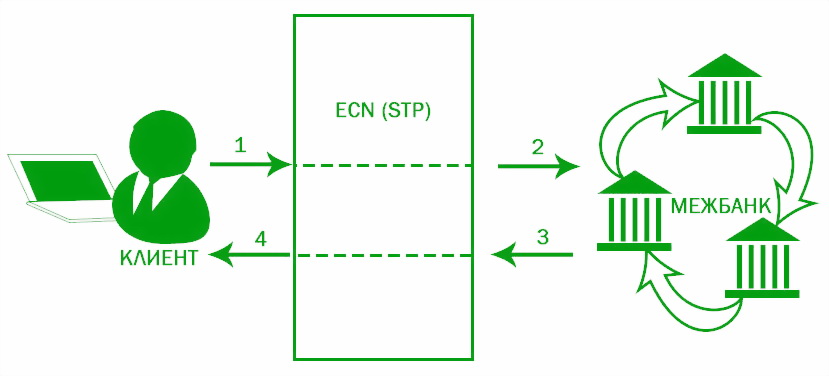

STP (Straight Through Processing) — технология сквозной обработки операций, которая обеспечивает вывод заявок клиентов брокерской компании напрямую к поставщикам ликвидности, либо как еще говорят — на межбанковский рынок.

При обработке STP поставщики ликвидности выступают в роли PriceGiver, выставляя заявки на рынке (предложение) в агрегаторе ликвидности, а брокер направляет заявки трейдеров на рынок, где они моментально исполняются (если ордер по рынку) или остаются в агрегаторе (если ордер отложенный).

Спред в данном случае может быть как фиксированным, так и плавающем. Если сделка совершается с конкретным поставщиком ликвидности, то являясь в таком случае монополистом, он предоставляет фиксированный спред. Если же поставщиков ликвидности много, то брокер выбирает на рынке наилучшее предложение, что обуславливает наличие плавающего спреда.

Процесс торговли по технологии STP проходит следующие этапы:

- Трейдер принимает торговое решение и выставляет ордер в торговом терминале.

- Запрос поступает на сервер брокерской компании.

- Брокерская компания автоматически отправляет ордер в агрегатор. Говоря грубо, агрегатор – место, где собираются торговые заявки PriceTaker’ов, которые отправляются к поставщику ликвидности (Liquidity Provider, LP).

- Поставщики ликвидности, регулярно предоставляют свои котировки (свои цены за тот или иной актив), что происходит по безопасному и скоростному протоколу FIX, который был разработан специально для бирж по технологии «Bridge»(«мост»).

- Благодаря этим технологиям ордер трейдера исполняется по предложенной поставщиком ликвидности цене.

Также существует распространенная модель STP, когда заявка клиента передается более крупному брокеру, который уже и выводит заявку на агрегатор либо реализовывает её за счет своей ликвидности.

Зарабатывает STP-брокер с надбавок к спреду, и не является маркет-мейкером для своих клиентов. Иногда спред может быть искусственно фиксированным. Более того, такой брокер заинтересован в прибыльности и стабильности торговли своих клиентов, так как чем больше торгует трейдер, тем больше зарабатывает брокер.

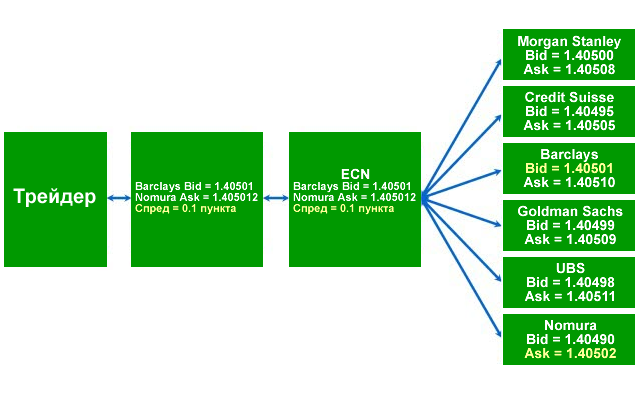

ECN

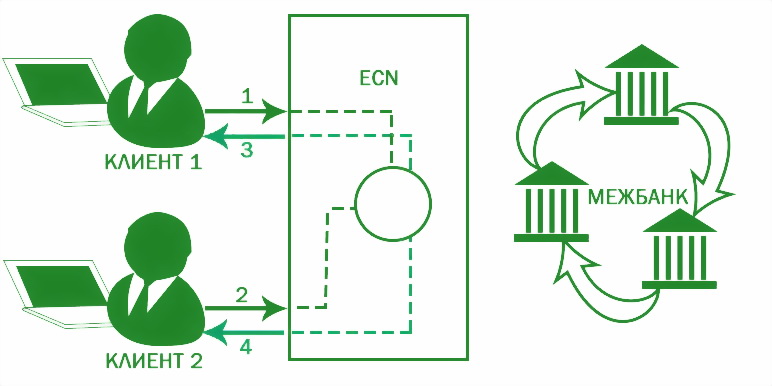

ECN (ElectronicCommunicationsNetwork) — дословно можно перевести, как «Электронная коммуникационная сеть». ECN — это сеть взаимосвязи между участниками финансового рынка, которая предоставляет равные права как для трейдеров, так и для поставщиков ликвидности и маркет-мейкеров. По сути, систему ECN можно считать электронной торговой площадкой, где каждый выставляет торговые предложения, которые могут влиять на ликвидность рынка.

Уникальность системы ECN заключается в возможности трейдеров торговать между собой. В сети ECN любой участник может являться как PriceGiver’ом, так и PriceTaker’ом, выставляя свои заявки в общий «Стакан цен» (Level 2). Отличительной особенностью настоящей ECN является то, что трейдер может видеть глубину рынка, и в том числе свой ордер (банд), а не только заявки маркет-мейкеров, как это происходит в STP.

Если брокер имеет прямой доступ либо собственную ECN сеть, то сделки трейдера исполняются следующим образом:

- Трейдер принимает торговое решение и выставляет ордер в торговом терминале.

- Запрос поступает на сервер брокерской компании.

- Брокер автоматически выставляет заявку в стакан цен ECN сети, где трейдер может видеть свой банд и банды других участников рынка с ценами и объемами.

- Внутри сети ECN формируется наилучшие цены покупки и продажи.

- Из-за высокой ликвидности внутри сети объем трейдера молниеносно исполняется при рыночном ордере. Если был выставлен отложенный лимитный ордер, то объем реализуется либо при достижении установленной цены и соответствующего объема, либо если данный банд был выбран для реализации другим участником сети ECN. В сети ECN участник может сам выбрать противоположную позицию, выставив отложенный лимитный ордер (как в системе DMA).

Благодаря тому, что в сети ECN участвует большое количество поставщиков ликвидности, возникает минимальный спред: лучшая цена покупки может быть у одного участника, а лучшая цена продажи у другого, и таким образом, обеспечивается минимальный разрыв между ценой Bid и Ask, и спред колеблется в районе нулевой отметки.

При работе с ECN брокером не возникает конфликта интересов, так как ECN брокер зарабатывает лишь с комиссии, и, следовательно, заинтересован в прибыльной торговле трейдера. В случае убытков, средства идут не в «карман» ДЦ, как это происходит при DD, а просто являются прибылью противоположной стороны, чей прогноз оказался более точным.

Однако следует понимать, что бесплатный сыр бывает только в мышеловке. Торговля в реальной сети ECN требует больше средств и сравнительно высокую комиссию, по сравнению с DD или даже STP-брокером. Но в свою очередь, ECN является наилучшим предложением для торговли на финансовых рынках.

STP+ECN

Утверждать, что ECN и STP — это несвязанные вещи нельзя, так как они часто могут идти рука об руку. Как говорилось выше, STP предоставляет доступ к поставщикам ликвидности через прямой доступ к рынку. Однако сеть ECN может являться поставщиком ликвидности сама по себе, предоставляя свои котировки.

По сути, для доступа к площадке ECN, в данном случае используется STP, который выступает связующим звеном между участником рынка и системой ECN. Именно поэтому часто можно увидеть написание ECN+STP (или STP+ECN).

ECN/STP брокеры – это:

- Либо STP-брокер, который имеет среди своих поставщиков ликвидности ECN сеть, и при выставлении заявки, возможно, она будет реализована за счет именно поставщика-ECN;

- Либо STP-брокер, который присваивает поставщику ликвидности-ECN приоритетный статус, и при выводе на рынок, заявка трейдера сразу же реализовывается в сети ECN.

Таким образом, ECN/STP брокера нельзя приравнивать к ECN-брокеру, так как в ECN/STP не виден и не функционирует пул ликвидности (глубина рынка), а лишь предоставляются котировки с минимальным ECN-спредом. Чаще всего, брокеры делают отдельные типы счетов ECN/STP, которые позиционируются как ECN-счета.

Для того, чтобы проверить подлинность ECN, необходимо на реальном счете выставить лимитный ордер, и найти его в стакане цен. В реальной сети ECN лимитные ордера всех участников отображаются в виде бандов, и могут оказывать влияние на цену актива (при очень крупных объемах, естественно).

DMA

Еще одной моделью исполнения сделок NDD является система DMA. Directmarketaccess (DMA) – дословно переводится как «Прямой доступ к рынку», что в полной мере описывает его суть. Система DMA выводит сделки трейдеров напрямик к поставщикам ликвидности (крупные брокеры, банки, инвестиционные фонды), где формируется Стакан цен (глубина рынка). Особенностью системы DMA является то, что трейдер может выставить заявку непосредственно в книге ордеров. Таким образом, DMA позволяет трейдеру быть как PriceGiver’ом, так и PriceTaker’ом, что делает близким DMA к принципам работы ECN.

Работа DMA происходит по следующему принципу:

- Трейдер принимает торговое решение и выставляет ордер в торговом терминале.

- Запрос автоматически обрабатывается, и перенаправляется на биржевой/внебиржевой рынок.

- Если был выставлен рыночный ордер, то заявка исполняется молниеносно за счет объема поставщика ликвидности.

- Лимитная отложенная заявка размещается в Стакане цен. При этом трейдер может видеть свой банд. Исполнение происходит либо при достижении ценой установленного в заявке уровня, либо если данный банд был выбран для реализации поставщиком ликвидности.

- По системе DMA трейдер может самостоятельно выбрать банд в Стакане цен, по которому будет реализован его ордер.

Отличие DMA от ECN в том, что ECN – это непосредственно сама сеть, торговая площадка, в то время как по системе DMA заявки клиентов перекрываются объемами конкретных поставщиков ликвидности (схожий с STP принцип).

Каждый DMA-брокер имеет свой собственный договор с каждым поставщиком ликвидности (LP), однако условия договора могут варьироваться у каждого брокера по-разному.

Спреды в DMA конкурентоспособны по отношению к спредам ECN, что обусловлено двумя факторами:

- ECN брокеры подключаются к анонимным сетям ECN (там, где нет прямых договоров с каждым LP). Внутри сети ECN эти брокеры не могут получить наилучшие цены от всех поставщиков ликвидности (например, банки, как известно, сдерживают свои лучшие цены внутри ECN).

- Технология ECN достаточно дорогостоящая, и сложна с технической точки зрения для брокера.

DMA / STP брокер не имеет тех затрат, которые имеет ECN-брокер. Соответственно, спреды от DMA / STP брокеров остаются на низком уровне, поскольку эти брокеры пользуются прямыми котировками цен от банков и / или других поставщиков ликвидности.

Тип исполнения в DMA может быть только рыночным (Market Execution), так как опять-таки, котировки исходят напрямик от поставщиков ликвидности (соответственно без каких-либо реквот).

От STP главным отличием DMA является то, что трейдер видит глубину рынка, и может самостоятельно выбирать противоположного участника сделки с конкретной ценой и объемом. Именно из-за такого сходства часто можно увидеть в торговых условиях брокеров «DMA/STP».

Зарабатывают DMA-брокеры как правило с дополнительной комиссии, что исключает конфликт интересов.

Подводя итоги, сравним условия всех моделей обработки заявок. Но следует понимать, что у разных брокеров могут быть разные торговые условия, поэтому в данной таблице представлены обобщенные характеристики каждой модели.

Сравнительная таблица MM, STP, DMA, ECN

MM | STP | DMA | ECN | |

Полное название | Market Maker | Straight Through Processing | Direct Market Access | Electronic Communication Network |

Возможные структуры обработки | DD | STP + NDD | DMA+STP+NDD | ECN + DMA + STP + NDD |

Модель обработки | Dealing Desk | No Dealing Desk | No Dealing Desk | No Dealing Desk |

Исполнение | Instant Execution | Instant & Market Execution | Market Execution | Market Execution |

Спреды | Фиксированный | Фиксированный / Плавающий | Плавающий | Плавающий |

Точность котировки | 4 /5 знаков | 4 /5 знаков | 5 знаков | 5 знаков |

Комиссия | Нет | Нет | Да | Да |

Контрагент | Брокер | Поставщик ликвидности (Prime брокер) | Поставщик(и) ликвидности | Сеть ECN |

Конфликт интересов | Да | Нет | Нет | Нет |

Глубина рынка | Нет | Нет | Да / Нет | Да |

Скорость исполнения | Медлено/Средне | Средне/Быстро | Быстро | Быстро |

Реквоты | Да | Да | Нет | Нет |

Проскальзывания | Да | Да | Да | Да |

Торговля на новостях | Нет | Да / Нет | Да | Да |

Скальпинг | Да / Нет | Да / Нет | Да | Да |

Требования к депозиту | Низкие | Низкие | Средние | Высокие |

Размер спреда | Высокий | Средний | Низкий | Очень низкий |

Следует помнить, что некоторые дилинговые центры могут предоставлять искаженную информацию о своих торговых условиях. К сожалению, реалии таковы, что многие «форекс-кухни» выдают свои системы обработки операций за ECN, DMA, STP, хотя на самом деле перед вами маркет-мейкер.