Большая часть новичков, пришедших на фондовый рынок, в первую очередь интересуются торговлей акциями компаний, оставляя без внимания такой интересный финансовый инструмент, как облигации. Данный финансовый инструмент обладает значительно более низкими рисками, чем другие финансовые инструменты, что делает облигации оптимальными для долгосрочной торговли и инвестирования. Сегодня мы разберемся, что такое облигация.

Большая часть новичков, пришедших на фондовый рынок, в первую очередь интересуются торговлей акциями компаний, оставляя без внимания такой интересный финансовый инструмент, как облигации. Данный финансовый инструмент обладает значительно более низкими рисками, чем другие финансовые инструменты, что делает облигации оптимальными для долгосрочной торговли и инвестирования. Сегодня мы разберемся, что такое облигация.

Облигация — это вид долговой ценной бумаги, по условиям которой, одна сторона предоставляет кредит второй стороне (эмитенту), с обязательным погашением номинальной стоимости в будущем в установленный по условиям срок. Как правило, по облигациям предполагается выплата купонов (процентных дивидендов) эмитентом в течение всего срока. Держатель облигации имеет право передачи и продажи облигации третьим лицам.

Говоря простым языком, принцип облигации в следующем:

- Эмитент (сторона, выпускающая ценные бумаги) выпускает облигации с определенным номиналом и определенным сроком погашения. Для примера возьмем номинал в 100$, со сроком погашения в 3 года.

- Держатель (инвестор, кредитор) приобретает облигацию, тем самым кредитуя эмитента.

- Полученные средства эмитент использует по хозяйственному, производственному, инвестиционному, или какому-либо другому назначению, в зависимости от эмитента и целей эмиссии облигаций.

- Согласно условиям, держатель получает процентный доход от купона (дивиденды), размер которых может быть фиксированным либо плавающим. Допустим, что по данной облигации предполагается купон с доходностью 20% в год. Следовательно, за 3 года срока действия облигации доходность облигации составит 60%, следовательно, инвестор получит 60$ с облигации.

- По истечению срока погашения, эмитент обязан погасить облигацию, возместив номинальную стоимость облигации в полном размере. В нашем примере, кредитодатель получит обратно свои 100$.

Таким образом, в примере инвестор за 3 года заработает 60% от своей первоначальной суммы вложения и гарантированно получит свой вклад. Эмитент же в свою очередь, получил дополнительные свободные средства для развития поставленных целей.

Облигации обладают своими особенностями:

Срок погашения

- Краткосрочные облигации — срок погашения от месяца до 5 лет.

- Среднесрочные облигации — срок погашения от 5 до 10 лет.

- Долгосрочные облигации — срок погашения более 10 лет.

Параметры эмиссии (выпуска)

При эмиссии облигации указывается:

- Номинальная цена ценной бумаги;

- Срок погашения;

- Объем эмиссии (выпуска);

- Доходность – размер купона (дивидендов).

Доходность облигаций

- Облигация с дисконтом (бескупонная облигация) — продаются по цене ниже номинальной, что и является доходом при погашении.

- Облигация с фиксированной ставкой — вид купонной облигации, доходность которой является фиксированной в купоне облигации.

- Облигация с плавающей ставкой — вид купонной облигации, размер доходности по которой может изменяться в зависимости от разных макро и микроэкономических показателей. Показатель может пересчитываться раз в месяц либо раз в квартал.

Виды облигаций в зависимости от эмитента

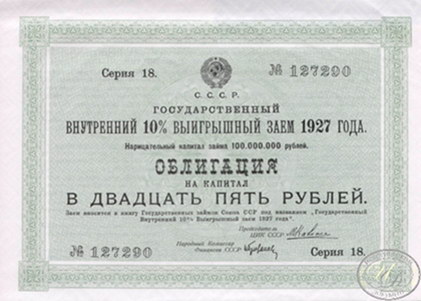

- Государственная облигация — вид ценной бумаги, выпускаемый государством с целью покрыть дефицит бюджета. Такие облигации являются самыми надежными, так как имеют гарантию государства.

- Муниципальная облигация — вид ценной бумаги, эмитируемые органами местного самоуправления, с целью профинансировать тот или иной проект.

- Корпоративные облигации — вид ценной бумаги, которая выпускается юридическими лицами, с целью привлечения дополнительного капитала в свою деятельность.

Торговля облигациями

Торговать облигациями можно как на первичном, так и на вторичном рынке ценных бумаг.

Первичный рынок облигаций предполагает покупку ценной бумаги непосредственно у эмитента облигации. Покупку можно осуществить, связавшись с организацией, либо через брокерские, инвестиционные компании и банки.

Вторичный рынок облигаций предполагает их обращение на фондовом рынке. На фондовом рынке, трейдеры могут покупать и продавать облигации, что делается в первую очередь со спекулятивной целью. Доступ к торгам облигациями на бирже можно проще и быстрее всего получить, воспользовавшись услугами брокерских компаний.

Торговля на бирже осуществляется при помощи торговых терминалов, которые предоставляют выход на фондовую биржу. Для торговли ценными бумагами на самой крупной бирже СНГ — Московской фондовой бирже ММВБ-РТС, чаще всего трейдеры используют торговые платформы QUIK и MT5 (MetaTrader5). Во вкладке «Облигации» можно найти список всех предлагаемых биржей облигаций. В окне торгового терминала можно ознакомиться с подробной информацией по каждой облигации.

Изменение стоимости облигации отображается в проценте к номинальной стоимости, из чего следует, что мы видим не цену в базовой валюте, а положительный либо отрицательный процент.

Текущая стоимость облигации состоит из стоимости облигации и накопленного купонного дохода (НКД), который начисляется ежедневно.

Доход по облигациям начисляется автоматически, без участия держателя ценной бумаги. При наступлении даты погашения, облигация автоматически отзывается к эмитенту, и в течение 3-5 календарных дней на ваш счет поступает номинальная стоимость акции + НКД (накопленный купонный доход), который вы можете свободно вывести, либо реинвестировать в новые облигации.

Самыми надежными считаются государственные облигации, а также облигации крупных компаний, с крупным объемом капитала. Однако такие облигации предполагают сравнительно низкую доходность.

Облигации компаний, с малым объемом капитала, либо которые находятся в критическом состоянии, имеют высокий риск, но при этом более высокую доходность.

Чем стабильнее облигация, тем ниже доходность, и наоборот.

Кроме того, облигациями можно торговать, используя другие инструменты биржевого и внебиржевого рынка через торговые терминалы.

- Торговля индексами облигаций. Индексы отображают общую тенденцию рынка облигаций той или иной отрасли, либо группы компаний.

- Торговля CFD на облигации. Контракты на разницу цены CFD заключаются с брокерской компанией, где трейдеры покупают не саму облигацию, а лишь делают ставку на изменение цены, с целью спекуляции у брокера CFD.

- Торговля бинарными опционами на облигации. Бинарные опционы могут заключаться на облигации, где в таком случае трейдер должен спрогнозировать: поднимется или опустится ли цена в будущем. Как и в случае с CFD, торговля бинарными опционами не ведется с реальными активами, а лишь является сделкой с брокером бинарных опционов.

- Торговля облигационными ETF. Торгуемый на бирже фонд ETF может состоять из облигаций. Таким образом, вы можете, как вложить свои средства в облигационный ETF, так и торговать ETF на бирже. Кроме того, существуют контракты CFD на облигационные ETF. Согласен, звучит страшно и сложно, но и на этом люди зарабатывают деньги.;-)

Заключение

Облигации — это надежный инструмент инвестирования и торговли. Облигации выгодно отличаются от банковских депозитов, так как могут приносить больший доход. Для удачного инвестирования в облигации не нужно иметь многолетний опыт биржевой торговли, а достаточно выбрать надежный инструмент. Торговля же облигациями требует от трейдера определенных знаний и навыков, которые позволят получать прибыль больше, чем при долгосрочном инвестировании.